「コロナ融資の返済猶予期間はどれくらい?5年って聞いたけどホント?」

「コロナ融資の返済に困っていて相談先が知りたい」

新型コロナウイルスの影響で融資制度を利用したものの、なかなか業績が回復せず返済に困っている事業者は多いのではないでしょうか。

金融機関から受けた融資を返済できなくなると、事業を継続できず倒産となってしまう可能性があります。

そこで今回の記事では、コロナ融資の返済猶予を受けるために事業者ができる対策について詳しく解説。

返済が難しい場合の相談先としておすすめなファクタリングサービスも紹介するため、ぜひ最後までご覧ください。

コロナ融資の返済猶予は最長5年

コロナ融資の返済猶予(措置期間)は、最長5年となっています。

参照:日本政策金融公庫

そもそも「コロナ融資」とは、新型コロナウイルス感染症の影響により事業が悪化した方を対象とした特別貸付です。

「国民生活事業」と「中小企業事業」の2種類があり、貸付の対象者や融資限度額が異なります。

参照:日本政策金融公庫

本記事では、「国民生活事業」のついて下記の情報を解説。

※タップで詳細ページにスクロールします。

それぞれの項目について、以下で詳しく確認していきましょう。

日本政策金融公庫により2023年9月末までを目途に行われた

コロナ融資とは日本政策金融公庫が提供している融資制度で、正式名称は「新型コロナウイルス感染症特別貸付」です。

当初の申し込み期限は2023年9月末までとなっていましたが、複数回延長され、現在は2024年3月まで申し込み可能となっています。

コロナ融資を利用できるのは、以下の要件に該当する事業者です。

コロナ融資の利用要件

新型コロナウイルス感染症の影響を受け、一時的な業況悪化を来している方であって、次の1または2のいずれかに該当し、かつ中長期的に業況が回復し、発展することが見込まれる方

1.次のいずれかに該当する方

(1)最近1ヵ月間の売上高または過去6ヵ月(最近1ヵ月を含みます。)の平均売上高が前5年のいずれかの年の同期と比較して5%以上減少している方

(2)業歴3ヵ月以上1年1ヵ月未満の場合等は、最近1ヵ月間の売上高または過去6ヵ月(最近1ヵ月を含みます。)の平均売上高(業歴6ヵ月未満の場合は、開業から最近1ヵ月までの平均売上高)が次のいずれかと比較して5%以上減少している方

ア

過去3ヵ月(最近1ヵ月を含みます。)の平均売上高

イ

令和元年12月の売上高

ウ

令和元年10月から12月の平均売上高2.債務負担が重くなっている方(注1)

(注1)一定の要件を満たす必要があります。要件の詳細は、お近くの支店にお問い合わせください。

引用:日本政策金融公庫

上記のように細かな利用条件があり、申し込み時には審査が必要となるため、誰でも利用できる融資ではありません。

8,000万円を限度額とし基準利率を設けて貸付を受けられた

コロナ融資は8,000万円を限度として基準利率で貸付を受けられる融資制度で、概要は以下のとおりです。

| 融資限度額 | 8,000万円 |

| 資金の使いみち | 新型コロナウイルスの影響に伴う社会的要因等により必要とする設備資金および運転資金 |

| 利率(年) | 基準利率 ※6,000万円を限度として融資後3年目までは基準利率-0.5%(注2)、4年目以降は基準利率 (注2)2024年10月の申し込み受付分から、融資後3年目までの金利引き下げ幅が縮小 (基準利率-0.9%→基準利率-0.5%) |

| 返済期間 | 設備資金:20年以内(うち据置期間5年以内) 運転資金:20年以内(うち据置期間5年以内) |

| 担保・保証 | 担保:無担保 保証:要相談 |

利率は基準利率となっており、2024年9月までの申し込み受付分は融資後3年目まで-0.9%金利引き下げとなっていました。

※2024年10月以降は融資後3年目まで基準利率-0.5%

返済期間は設備資金・運転資金どちらも20年以内と長く、5年以内の据置期間が設けられているのも特徴です。

金利が低く返済負担を減らせるため、新型コロナウイルスの影響で売上が大きく下がった企業にとってメリットの多い融資制度といえます。

しかしコロナ融資を利用しても業績回復が見込めず、据置期間終了後の返済が難しい状況にある事業者も存在するのが実情です。

※参照:東京新聞

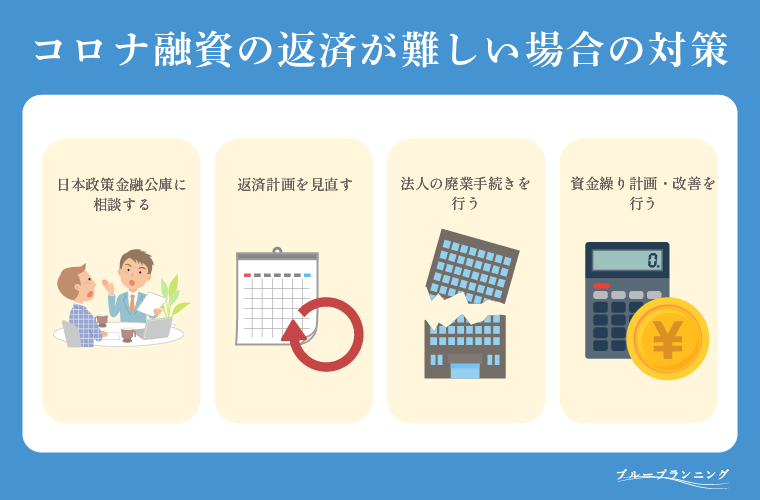

コロナ融資の返済猶予を受けるには?返済が難しい場合の対策4つ

コロナ融資の返済が難しい場合に、返済猶予を受けたいと考える事業者も多いでしょう。

※タップで詳細ページにスクロールします。

返済が難しいときの対策として、上記4つの方法を一つずつ解説していきます。

【方法1】まずは借入金に応じて減額や返済猶予について相談する

コロナ融資の返済が難しいときは、まず借り入れた金額に応じた返済猶予や減額について日本政策金融公庫に相談しましょう。

日本政策金融公庫は資金繰りに悩んでいる事業者のニーズに柔軟に対応しており、返済条件を緩和できる可能性があります。

参照:日本政策金融公庫

返済条件の緩和とは、具体的には据置期間の延長や割賦金の減額などです。

取引している支店へ直接相談できるため、今後の見通しや経営改善計画を用意して問い合わせてみてください。

なお相談したとしても必ず返済猶予を受けられるとは限らないので、その場合にはほかの対策も検討する必要があります。

【方法2】弁護士などに相談しながら返済計画を見直す

コロナ融資の返済に悩んだときの対処として、弁護士に相談して返済計画を見直していく方法もあります。

弁護士は調停・裁判のような法的手続きにとどまらず、債務整理やリスケジュールなどの知見もある専門家です。

債務整理や借金問題に精通している弁護士に相談することで、専門家の観点から具体的なアドバイスをもらえるでしょう。

また、すでに返済を滞らせてしまっている場合、その後の裁判や差し押さえの対応についてもサポートを受けられます。

スムーズに相談できるよう、債務状況と資産状況、毎月の資金繰り予測などの情報は事前に準備しておくといいでしょう。

【方法3】法人の廃業手続きを行う

コロナ融資の返済が到底できそうにない場合には、法人の廃業手続きも検討する必要があります。

債務超過で廃業する場合には、裁判所で破産もしくは特別清算の手続きを進めましょう。

なおどちらの手続きにも費用がかかるため、手続きに必要な費用を用意できないと手続きが進められない可能性もあります。

廃業手続きは複雑であり、事業者個人で進めるのは難しいケースも多いので、早めに弁護士へ相談しておくのが得策です。

【方法4】資金繰り計画・改善を行う

コロナ融資の返済が難しい際の対処として、資金繰り計画・改善を行うのも一つの手段です。

回収予定の売掛債権があれば、ファクタリング会社に売却することで資金を調達できる可能性があります。

ファクタリングによって資金が得られれば、コロナ融資の返済のほか、返済で悪化した資金繰りの改善にも活用できるでしょう。

まずはファクタリング会社が提供している無料相談を活用して、資金繰り計画に関する問い合わせから始めるのがおすすめです。

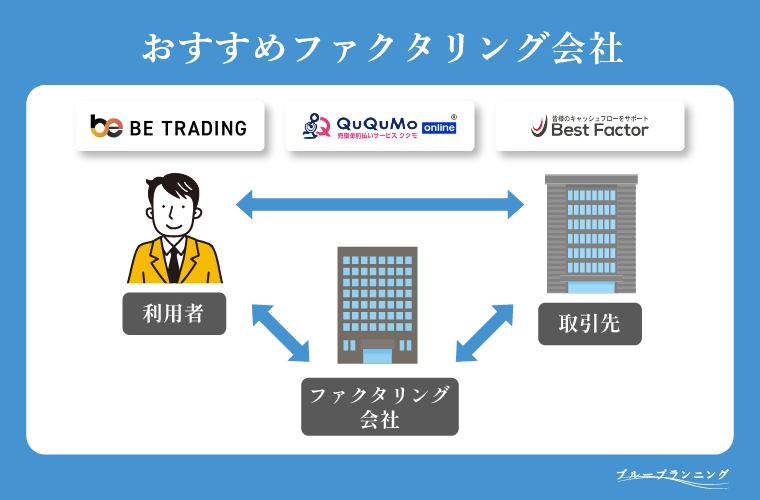

【コロナ融資の返済猶予を受けられなかった事業者向け】おすすめファクタリング会社3選

コロナ融資の返済猶予を受けられなかった事業者向けに、おすすめなファクタリング会社3選を紹介します。

| サービス名 | 特徴 |

|---|---|

ビートレーディング | ・累計1,170億円の買取実績 ・審査から入金まで最短2時間 ・必要書類は2点のみ 公式サイト |

QuQuMo | ・最短2時間で現金化 ・オンライン完結で契約可能 ・取引先への通知や登記不要 公式サイト |

ベストファクター | ・最短24時間以内に入金 ・買取手数料は2%~ ・担保や保証人不要 公式サイト |

ファクタリングを利用して売掛債権を売却すると、取引先からの入金を待たずに現金化が可能です。

即日入金に対応しているファクタリング会社であれば現金がすぐ受け取れるため、コロナ融資の返済や資金繰り改善に役立ちます。

各ファクタリングサービスの概要やおすすめポイント、口コミについて以下で詳しく見ていきましょう。

ビートレーディング|最短2時間のスピード入金に対応した実績あるファクタリング

引用:ビートレーディング

| 取引対象 | 法人・個人事業主 |

| 取引方法 | 2社間取引 3社間取引 |

| 利用可能額 | 無制限 |

| 利用手数料 | 2社間:4.0%〜12.0%程度 3社間:2.0%〜9.0%程度 |

| 入金スピード | 最短2時間 |

| 契約方法 | オンライン・対面 |

| 必要書類 | 債権に関する資料 (契約書・発注書・請求書など) 通帳のコピー(表紙付2ヵ月分) |

| 債権譲渡登記 | 不要 |

| 公式サイト | https://betrading.jp/ |

【ビートレーディングのおすすめポイント】

- 資金調達取引先5.2万社、累計1,170億円の買取実績

- 審査から入金まで最短2時間のスピード対応

- 必要書類は債権に関する資料と通帳コピーの2点のみ

ビートレーディングは、取引実績5.2万社以上、累計買取額1,170億円以上の実績があるファクタリングサービスです。

※2023年9月時点

申し込みから入金まで最短2時間となっており、急な資金不足やコロナ融資の返済期日が迫っていてもすぐに資金調達できます。

また申し込みに必要な書類は債権に関する資料と通帳コピーの2点のみで、用意しやすいのもビートレーディングの魅力です。

LINE相談やWeb上の無料見積に対応しているため、気になったらまず問い合わせてみるといいでしょう。

ビートレーディングには、主に以下のような口コミが寄せられています。

ビートレーディングの口コミ①

「早急に入金してもらえて手数料も安かった」

急なトラブルにより売掛金の入金がなくなってしまい、相談しました。

引用:Google Map

早急に入金してもらえたのでとても感謝しています。

比較的手数料も安くて助かりました。

ビートレーディングの口コミ②

「実際の債権に近い額で買い取ってもらえた」

事業資金の融資を銀行に頼もうと思ってた所、取引先に、ここの会社を教わりました。

引用:Google Map

ファクタリングは全くの無知だったんですが、かなり分かりやすく説明してくれました。

実際の債権に近い額で買い取ってもらえて良かったです。

ビートレーディングの口コミ③

「希望金額の満額は調達できなかった」

売掛先の与信の影響で希望金額満額は調達できませんでしたが、担当の方がとても気さくで安心感があった。

引用:Google Map

ビートレーディングには、入金スピードの早さを評価する口コミや満足のいく額で買い取ってもらえたという口コミがありました。

また希望していた金額を調達できなかったものの、担当者の対応には満足しているという口コミもあります。

ファクタリング審査において売掛先の信用度は重要な判断基準となるため、信用度の高い売掛債権を優先するのがおすすめです。

「すぐに資金調達したい」「安心して取引したい」という人は、ビートレーディングを検討してみてはいかがでしょうか。

\最短2時間で入金/

QuQuMo|申し込みから契約締結まですべてオンライン完結

引用:QuQuMo

| 取引対象 | 法人・個人事業主 |

| 取引方法 | 2社間取引 |

| 利用可能額 | 無制限 |

| 利用手数料 | 1.0%~ |

| 入金スピード | 最短2時間 |

| 契約方法 | オンライン |

| 必要書類 | 請求書 通帳 |

| 債権譲渡登記 | 不要 |

| 公式サイト | https://ququmo.net/ |

【QuQuMoのおすすめポイント】

- 最短2時間でスピーディーに現金化

- 申し込みから契約までオンライン完結

- 取引先への通知や登記が不要で知られることなく資金調達可能

QuQuMoは面談の必要がなく、オンライン完結でファクタリングを利用できるサービスです。

公式サイトの見積依頼から必要事項や書類の登録を行い、10分程度の所要時間で申し込みが完了します。

また必要書類をもとにした審査・見積もりの所要時間は30分程度、契約締結後の入金は1時間程度とスピーディーな対応が特徴です。

コロナ融資の返済で悩んでいて、オンライン完結のファクタリングを利用したい人はQuQuMoを検討するといいでしょう。

QuQuMoを実際に利用した人の口コミには、以下のようなものがあります。

QuQuMoの口コミ①

「オンラインでコストがかからず、対応も丁寧」

最初は、ネット検索で、オンラインで完結とあったQuQuMoから問い合わせました。連絡も当日中にいただき、翌日には入金していただき大変助かりました。地方でしたので、見積もりや契約手続がオンラインでコストもかからず嬉しかったです。電話やメールの対応も非常に親切かつ柔らかい対応で相談しやすかったです。併せて提出書類も少ないことも嬉しく思いました。苦しい時に助けていただいたことに感謝申し上げます。ありがとうございました。

引用:Google Map

QuQuMoの口コミ②

「対応が早く、親身になって対応してくれた」

我が社はいつもお世話になってます。

引用:Google Map

最初の申し込みから対応も敏速で、

説明も詳しく理解するまでしっかりと

して頂けました。

担当者様も親身でとても良い方で

買取、入金も毎回予定通りにして頂けて

大変助かってます。

これからも利用させて頂きます。

QuQuMoの口コミ③

「審査が遅かった」

審査が遅い、一週間はかかった。

引用:Google Map

質問についての返答も遅い。

なので他のファクタリング業者

複数社同時に審査すれば困らない。

QuQuMoには、オンライン完結の便利さや対応の丁寧さを評価する口コミが多く見られました。

電話やメールでの担当者の対応が親切で、ファクタリングが初めての人も利用しやすいようです。

一方で、思っていたよりも審査が遅く、時間がかかったという口コミも寄せられています。

最短2時間の入金に対応しているものの、書類提出が遅れたり売掛先に問題があったりすると審査に時間がかかりやすいです。

審査時間を短くしできるだけ早くQuQuMoを利用したい方は、申し込み前に必要書類を整理しておきましょう。

QuQuMoは「対面せず取引を完結させたい」、「担当者に相談しながら契約したい」と考えている人におすすめです。

\オンラインで契約完結/

公式サイト

https://ququmo.net/

ベストファクター|金融機関の信用情報を気にせず利用できる

引用:ベストファクター

| 取引対象 | 法人・個人事業主 |

| 取引方法 | 2社間取引 3社間取引 |

| 利用可能額 | 30万円〜1億円 |

| 利用手数料 | 2.0%〜20.0% |

| 入金スピード | 最短即日 |

| 契約方法 | 対面 |

| 必要書類 | 身分証明書 請求書 入出金の通帳(Web含め) |

| 債権譲渡登記 | 留保可能 |

| 公式サイト | https://bestfactor.jp/ |

【ベストファクターのおすすめポイント】

- 請求書を送信するだけで最短24時間以内に入金

- 買取手数料は2%~と低い設定

- 担保や保証人不要で利用できる

ベストファクターは、2社間取引・3社間取引に対応したファクタリングサービスです。

申し込みに必要な情報や書類を準備しておけば、最短即日で売掛債権を現金化できます。

また買取手数料の設定は2%となっており、ファクタリングサービスの中でも良心的な点も魅力の一つです。

金融機関の信用情報にかかわらず資金調達できるため、コロナ融資の返済に困っている事業者も利用しやすいでしょう。

ベストファクターの利用者からは、以下のような口コミが寄せられています。

ベストファクターの口コミ①

「個人事業主に対しても良心的な手数料だった」

私は個人事業主ですがベストファクターさんに乗り換えたおかげで他社に比べ20%以上も手数料が安くなりました。

引用:Google Map

資金調達スピードも速く非常に助かりました。

担当の方も話しやすく相談にも乗っていただきありがとうございました。

親身になっていただけたうえに、良心的な手数料の優良企業様で良かったです。

今後ともよろしくお願い致します。

ベストファクターの口コミ②

「取引先に知られることなく低い手数料で現金化できた」

富山県で事業を営んでおります。

引用:Google Map

この度、納税のタイミングと重なり資金繰りが厳しかった為、御社のファクタリングを利用しました。

3か月先まで待たなくてはいけない売掛金が、低い手数料ですぐに現金化できて非常に助かりました。

取引先に知られることなく手元にある資金を現金化でき、従業員の給料も支払えて満足です。

この度は早急なご対応誠にありがとうございました。

ベストファクターの口コミ③

「資料提出後連絡が途絶えてしまった」

電話対応はよかった。が、資料を提出してからパッタリ連絡がなくなってしまった。ダメならダメで良いのでメール一通でも送って欲しかった。個人情報を渡しているのにどのように管理されているのかと心配になってしまう。

引用:Google Map

ベストファクターには、法人や個人事業主問わず低い手数料で利用できたという口コミがありました。

売掛債権をすぐに現金化できたなど、審査から入金までのスピードに関しても高い評価を得ています。

一方で資料提出後の連絡がなかったという口コミも見られるため、連絡がない場合には問い合わせて確認してみるといいでしょう。

ベストファクターは、できるだけ手数料を抑えたいという人におすすめなファクタリングサービスです。

\最短24時間以内に入金/

コロナ融資の返済猶予でユーザーから寄せられるよくある質問

コロナ融資の返済猶予に関して、よくある質問にQ&A形式で回答します。

※タップで詳細ページにスクロールします。

コロナ融資の返済に悩んだときに知っておくべき内容となっているため、しっかり押さえておきましょう。

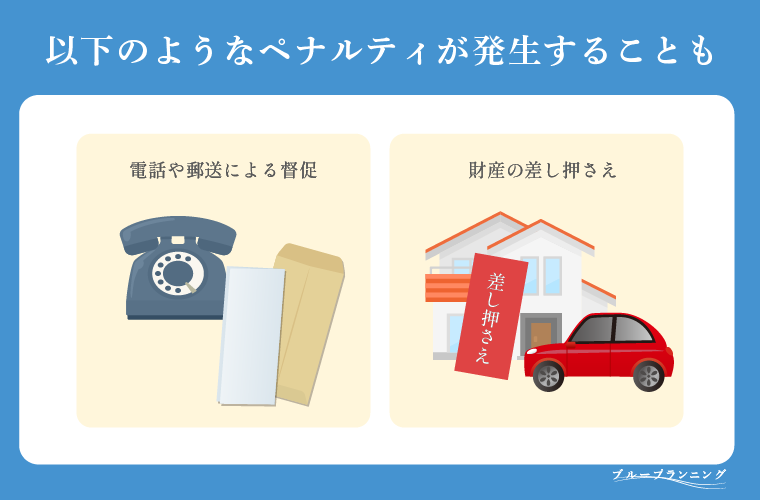

コロナ融資の返済が滞るとどんなペナルティがある?

コロナ融資の返済が滞ると、以下のようなペナルティの発生が考えられます。

- 電話や郵送による支払い督促が行われる

- 遅延損害金の支払いを求められる

- 残高の一括返済を請求される

- 訴訟や強制執行による差し押さえが実施される

期日になっても支払われないときにまず行われるのは、日本政策金融公庫の担当者による支払い督促です。

支払いが遅れるほど遅延損害金の額も大きくなっていき、滞納を続けていると残高の一括返済を求められる可能性もあるでしょう。

またさらなる滞納によって財産が差し押さえられると、事業を続けられないばかりか生活にも支障をきたすため早めの対処が重要です。

減額や返済猶予をした後も新規で借り入れはできる?

減額や返済猶予を受けた後でも、新規の借り入れは可能です。

ただし新規借り入れができるかどうかは事業者の信用状況や、コロナ融資を行っている日本政策金融公庫の判断に依存します。

経営状況や資金繰りが改善しないまま新規借り入れを申し込んでも、どのように返済していくのか根拠を示すのは難しいでしょう。

返済猶予を受けた後はより慎重な審査を行う傾向にあるため、返済能力や事業の持続性を証明できるかどうかが判断基準となります。

別の金融機関を利用して借り換えを行うのはアリ?

別の金融機関でコロナ融資の借り換えをするなら、「コロナ借換保証制度」を利用するのをおすすめします。

コロナ借換保証制度とは、コロナ融資を利用した中小企業の返済負担軽減や新たな資金需要に対応するために開始された制度です。

参照:中小企業庁

また日本政策金融公庫内で借り換えができる、「公庫融資借換特例制度」もあります。

参照:日本政策金融公庫

これらの制度を利用して借り換えを行うと、据置期間が延長でき資金繰りの改善が可能です。

利用するには一定の要件を満たす必要があるため、まずは金融機関や日本政策金融公庫の窓口で借り換えの相談をしてみてください。

コロナ融資は返済猶予の方法も多数!諦めずにまずは相談を

今回の記事では、コロナ融資の返済が難しい場合に返済猶予を受ける方法について詳しく解説しました。

コロナ融資には返済猶予を受けるための対策が多数あるため、業績の回復が見込めなくても諦めずに相談しましょう。

【コロナ融資の返済が難しい場合の4つの対策】

※タップで詳細ページにスクロールします。

まずはコロナ融資を提供している日本政策金融公庫の窓口で、減額や返済猶予を受けられないか相談してみるのがおすすめです。

返済猶予を受けられなかった場合には、ファクタリング会社を利用した資金繰り改善も検討してみてください。